Transmettre son patrimoine s’anticipe afin de mettre en place les différents outils permettant d’avantager son conjoint ou encore ses descendants. Plusieurs produits patrimoniaux ou juridiques permettent de transmettre davantage de patrimoine à une ou plusieurs personnes sélectionnées, le tout dans le respect des règles de dévolution successorale.

Comment favoriser son conjoint dans la succession ?

Les droits du conjoint survivant dépendent du nombre d’enfants, à défaut des héritiers présents dans la succession. En réalité, de nombreux couples préparent cette transmission et permettent au conjoint survivant de bénéficier d’une part en plus dans la succession.

La donation au dernier vivant ou donation entre époux

Cette donation est l’acte le plus courant pour favoriser son conjoint lors de sa succession afin de lui attribuer une part supplémentaire. C’est un acte notarié qui est simple et qui n’est pas onéreux.

Cette donation au dernier vivant est plus ou moins élargie selon la présence d’enfant ou non. Si le défunt laisse des enfants, la part qui pourra être transmise au conjoint est diminuée. Cette part est appelée la quotité disponible : c’est la part qui peut être librement transmise à toute personne.

Avec cette donation, le conjoint survivant aura le choix entre :

- L’usufruit de toute la succession

- ¼ de la succession en pleine propriété et l’usufruit des ¾ restants

- La quotité disponible de la succession en pleine propriété (qui varie selon le nombre d’enfants).

L’usufruit comme moyen de succession ?

L’option en usufruit peut s’avérer intéressante si le conjoint survivant est âgé. En effet, il pourra conserver le logement familial, ce qui peut éviter de payer une maison de retraite par exemple. De plus, le conjoint survivant deviendra usufruitier et pourra récolter les loyers du bien mis en vente. Il pourra également récolter les revenus des placements financiers.

En revanche, l’usufruitier ne pourra pas vendre les biens du défunt sans l’accord des nus-propriétaires. La part de l’usufruitier reviendra aux nus-propriétaires lors de son décès.

Impact du choix de la quotité disponible

Lorsque le conjoint survivant choisit la quotité disponible, cette dernière sera en fonction du nombre d’enfants du défunt. S’il a un enfant, la quotité sera de la moitié de la succession ; avec 2 enfants, elle sera d’1/3 ; et avec 3 enfants et plus, la quotité sera d’1/4.

Il existe désormais une nouvelle sorte de donation « toute option » qui est de plus en plus pratiquée par les notaires.

La succession dite « toutes options » ?

En plus des 3 options citées ci-dessus, elle prévoit également la transmission de toute la succession au conjoint survivant. Si le conjoint survivant opte pour ce choix, le conjoint peut recevoir tous les biens à charge pour lui de dédommager les enfants financièrement à hauteur de leurs parts.

Beaucoup de couple choisissent également de faire un contrat de mariage avec des clauses pour avantager la part du conjoint survivant. Ces clauses ne peuvent pas être remises en cause par les enfants communs du couple, même si elles réduisent leur part d’héritage. En revanche, les enfants d’une première union peuvent les remettre en cause.

Les époux qui ont opté pour la communauté universelle peuvent également opter pour une attribution intégrale de la communauté au conjoint survivant. Cela signifie qu’au décès d’un des époux, la totalité des biens reviendra au conjoint survivant il en devient donc le seul propriétaire.

Si les époux ont opté pour le régime légal, ces derniers ont pu l’aménager. En effet, ils ont pu apporter à la communauté un bien appartenant à un époux, faire une clause d’attribution intégrale à la communauté ou encore une clause de préciput qui autorise le conjoint survivant à prélever certains biens sur la succession sans dédommager les enfants.

Dans ces cas, les enfants d’une première union peuvent effectuer ce qu’on appelle une action en retranchement, ce qui leur permet de demander à ce que l’avantage procuré à leur beau-parent soit limité à la quotité disponible.

Le legs et la quotité dans la succession

Tout comme le conjoint marié, la part revenant au partenaire pacsé dépend du nombre d’enfants, qui sont héritiers réservataires. En effet, leur part héréditaire ne peut pas être réduite par un testament. Si le legs excède la part de quotité disponible, il pourra être réduit à la demande des enfants.

En revanche, si le défunt n’a pas de descendants, le partenaire de PACS peut recueillir la totalité de la succession, sans rien devoir aux autres héritiers. Seuls les parents peuvent exercer leur droit de retour sur des biens qu’ils leur ont donnés.

Par un legs, il est également possible de donner la résidence familiale à son partenaire de PACS du moment que cela ne dépasse pas la quotité disponible.

Faire attention à la succession avec le PACS

Petit point sur le partenaire de PACS : sans prédisposition, le partenaire de PACS n’a aucun droit dans la succession. Pour éviter cela, il convient de rédiger un testament chez un notaire.

Il existe par ailleurs un abattement en cas de donation à son partenaire de PACS à hauteur de 80.724€ qui se renouvelle tous les 15 ans, sans rien devoir au fisc.

Comment favoriser ses descendants dans la succession ?

Le défunt peut décider d’avantager un ou plusieurs de ses enfants qui obtiendront davantage de succession, par rapport aux autres héritiers. Le notaire se chargera de vérifier lors de l’ouverture de la succession, les dispositions qui ont été faites.

La donation simple

Généralement, le parent qui veut avantager un enfant lui consent une donation en somme d’argent, qu’il considère comme une avance sur son héritage ; c’est ce qu’on appelle une donation en avancement de part successorale.

Au décès du parent donateur, cette donation sera rapportée par l’enfant bénéficiaire et elle sera déduite de sa part d’héritage. Il percevra donc moins au moment de la succession que ses frères et sœurs, pour que l’égalité soit respectée.

Il est néanmoins possible que le parent décide que cette donation soit hors part successorale. Dans ce cas, il le signale au notaire ou dans un testament. Cela signifie que la donation profite à l’enfant en plus de sa part d’héritage. Elle ne sera pas rapportable et l’enfant aura droit à la même part que ses frères et sœurs, du moment où elle ne dépasse pas la quotité disponible.

Si la donation excède la quotité disponible, les autres descendants pourront intenter une action en réduction pour contester cette donation. Cependant, les héritiers majeurs peuvent renoncer à l’avance, à exercer cette action en réduction ; c’est ce qu’on appelle la renonciation anticipée à l’action en réduction. Cette renonciation doit être effectuée par acte notarié et si elle est au profit des bénéficiaires désignés.

Donation avec réserve d’usufruit

Pour anticiper la transmission, des parents peuvent également donner la nue-propriété d’un bien à leurs enfants tout en conservant l’usufruit. Les parents conservent donc le droit de récolter les revenus locatifs ou de profiter du bien.

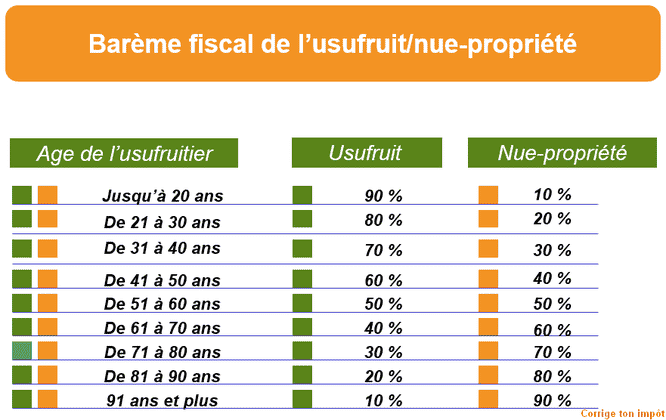

Cela permet aux parents de conserver une source de revenus supplémentaire et de diminuer les droits de succession au moment du décès des parents. En effet, les droits de donation sont calculés selon la valeur de la nue-propriété transmise et non sur celle de la pleine propriété. Cette valeur est déterminée selon un barème légal fixé par l’État. Ce barème varie selon l’âge de l’usufruitier.

Par exemple, si les parents âgés de 45 ans donnent la nue-propriété d’un bien estimé à 200.000€ à leurs enfants, les droits de donation seront calculés sur la base de 40% du prix du bien, soit 80.000€.

Transmission par donation-partage

Cette donation-partage est notamment utilisée quand le défunt a plusieurs enfants. Cette donation permet d’éviter les conflits familiaux et d’assurer l’égalité entre les enfants. Contrairement à la donation simple, elle permet d’évaluer les biens uniquement au jour du partage et non au jour de l’ouverture de la succession.

Aucune contestation ne peut dont être faite peu importe si le bien donné a pris de la valeur. Les biens transmis par des donations simples peuvent être réintégrés dans cette donation-partage avec l’accord des donataires.

Attention, cette donation est irrévocable et les bénéficiaires deviennent immédiatement propriétaires des biens donnés.

Au niveau fiscal, elle bénéficie du même régime fiscal que les donations simples. Il y a donc l’abattement successoral de 100.000€ renouvelable tous les 15 ans sans payer de droits de succession.

Précision : Comment gratifier ses petits-enfants ?

Le défunt peut favoriser ses petits-enfants en leur consentant une donation ou un testament. Cela est tout à fait possible du moment que cela ne dépasse pas la quotité disponible. Les héritiers réservataires ne peuvent pas contester cette donation, ils pourront seulement en demander la réduction pour préserver leur réserve héréditaire.

À noter que la loi a mis en place un abattement pour les donations envers les petits-enfants à hauteur de 31.865€ sans payer de droits de succession.