L’impôt sur le revenu n’est pas inéluctable, mais optimisable !

L’article 1 du Code Général des Impôts définit l’impôt sur le revenu : “Il est établi un impôt annuel unique sur le revenu des personnes physiques désigné sous le nom d’impôt sur le revenu. Cet impôt frappe le revenu net global du contribuable”.

En France, l’impôt est direct puisqu’il concerne les personnes physiques, progressif car calculé selon les tranches de revenus, déclaratif car le contribuable établit la déclaration et annuel puisqu’il concerne les revenus sur une année civile.

La déclaration des revenus pour le calcul de l’imposition assujettie se fait chaque année entre avril et juin.

Il s’agit d’un impôt qui touche tous les revenus perçus par le foyer : traitements et salaires, revenus fonciers en cas de location d’un ou plusieurs biens immobiliers, gains et bénéfices réalisés, primes, indemnités, etc… Il est également composé de la contribution sociale généralisée (CSG) et la contribution pour le remboursement de la dette sociale (CRDS). Il rapporte environ 83 milliards d’euros à l’Etat, c’est la seconde ressource de l’Etat derrière la TVA.

L’impôt peut également être dû par certaines entreprises comme les sociétés civiles ou les sociétés de personnes.

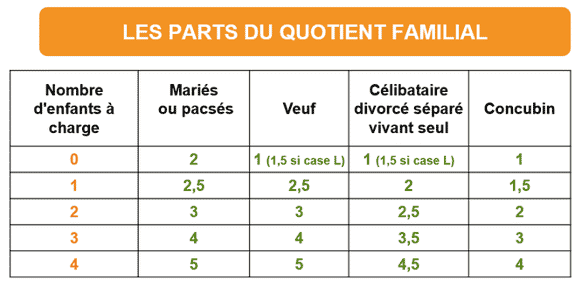

Le montant de l’impôt est fixé selon les revenus du foyer et surtout sa composition qui déterminera le quotient familial. Plus il y a de personnes dans le foyer, plus le nombre de parts sera élevé et votre impôt sera diminué. Voici un tableau récapitulatif du nombre de parts en fonction de la composition de votre foyer :

Précision : une personne handicapée, un majeur chargé de famille ou encore un parent isolé peuvent rajouter une part ou une demi-part fiscale.

Les différents allègements d’impôt

À noter que certaines charges sont déductibles de l’impôt sur le revenu tel que les pensions alimentaires versées, les versements sur un plan d’épargne retraite ou encore lorsque vous hébergez des enfants majeurs ou ascendants.

En effet, il existe des déductions, réductions et crédits d’impôt pour diminuer le montant de votre imposition.

- Déductions d’impôts (pensions alimentaires, déficit foncier par exemple) : ces sommes sont déduites du revenu imposable.

- Réductions d’impôts (versements sur un PER, dons, scolarité des enfants, défiscalisation immobilière ou financière) : ces sommes sont réduites directement de l’impôt dû.

- Crédits d’impôt (travaux énergétiques par exemple) : L’État vous rembourse la différence si l’impôt est négatif.

Depuis le 1er janvier 2022 et avec la nouvelle Loi de finances annuelle, certaines réductions d’impôt ont été majorées. C’est le cas pour les dons consentis entre le 2 juin et le 31 décembre, la réduction d’impôt s’élève à 75% (contrairement aux 60% habituels).

De nouveaux crédits d’impôts ont également été créés, comme par exemple l’adhésion à un abonnement de journaux ou encore l’installation d’une recharge pour voitures électriques (sous certaines conditions).

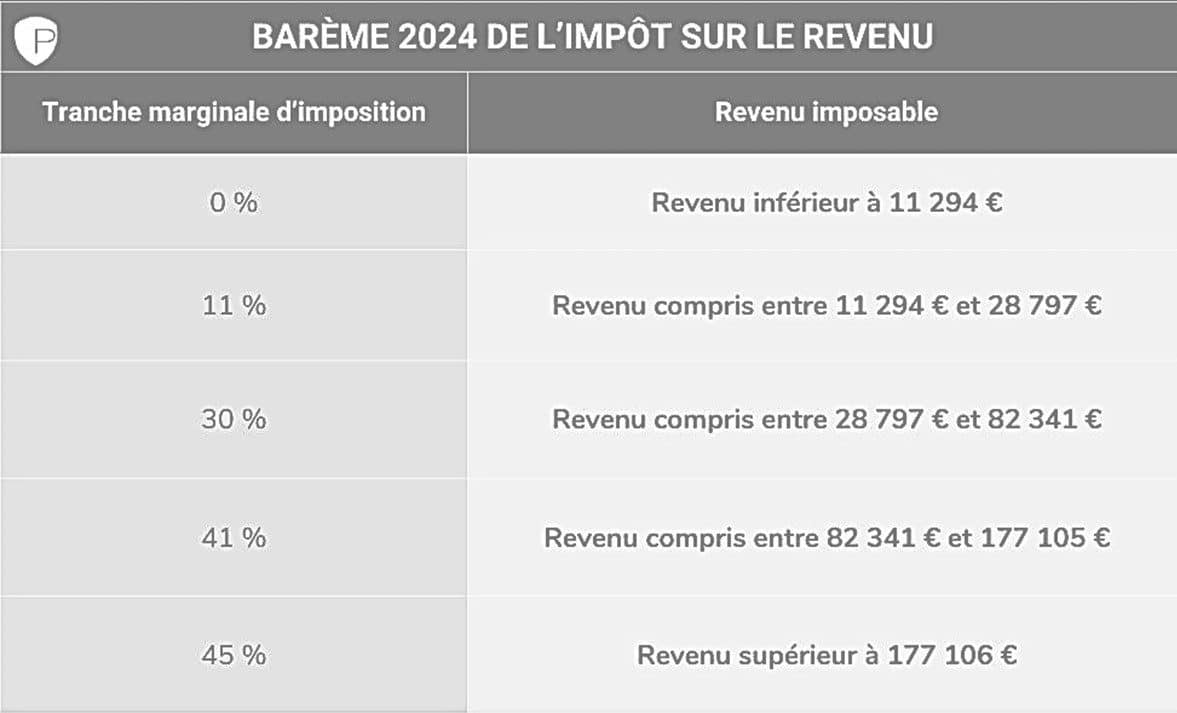

Comme vu précédemment, les revenus sont imposés selon un barème fiscal défini par l’État, qui détermine votre tranche marginale d’imposition. Ce barème a été revu à la hausse pour 2024 (+4.8%).

À noter que certains revenus salariaux sont exonérés d’impôts. C’est le cas des salaires des apprentis dans la limite de 18.655 €, des indemnités de fin de stage, des indemnités de licenciement ou de mise à la retraite, ou encore des primes de pouvoir d’achat versé en 2021 dans la limite de 1.000 ou 2.000 €.

Les personnes ayant des revenus inférieurs à 11.294€ auront une exonération totale de leur impôt sur le revenu.

Le prélèvement à la source

Depuis le 1er janvier 2019, les impôts sont prélevés à la source. Cela a permis d’éviter le décalage entre l’année où les revenus sont perçus et l’impôt assujetti. Maintenant, l’impôt est payé en même temps que la perception des revenus.

L’impôt est prélevé à un taux calculé selon la déclaration des revenus de l’année précédente. Ce taux est actualisé chaque année au mois de septembre. Il est évidemment modulable et ajustable selon les revenus du foyer, les charges et la situation familiale.

Ce prélèvement à la source est censé faciliter le paiement des impôts. Il est à taux unique, il s’adapte aux revenus ; c’est-à-dire que si vos revenus baissent, vos impôts baissent. Attention, vous pouvez être majoré de 10% sur vos impôts si vous diminuez votre taux de prélèvement de plus de 10% à ce que vous auriez dû payer.

Si vous êtes mariés ou pacsés, vous pouvez opter pour un taux individualisé sur vos revenus propres.

Le paiement de l’impôt

Avec le prélèvement à la source, les impôts sont prélevés au fur et à mesure, de manière mensuelle et forfaitaire suivant votre taux de prélèvement.

Le fisc va calculer l’impôt dû comme il l’a toujours fait, selon vos revenus, les charges et les potentiels abattements. Puis, cette somme sera comparée à la totalité des sommes prélevées mensuellement.

Si le solde est négatif, vous avez payé trop d’impôts et l’État vous remboursera la différence durant l’été. En revanche, si le solde est positif, la totalité de l’impôt n’a pas été réglée et vous serez de nouveau prélevé à partir du mois de septembre dans le cas où le montant excède 300 €.

Si vous avez un crédit d’impôt ou encore une réduction d’impôt, vous recevrez un acompte de 60% de la somme mi-janvier sur votre compte bancaire.

Comment réduire ses impôts ?

Plusieurs solutions de défiscalisations permettent de diminuer, voire de gommer le montant de l’imposition.

Notre cabinet est en offre globale, nous sommes donc en capacité de vous proposer des solutions défiscalisantes immobilières et financières.

Quelques exemples de solutions immobilières de défiscalisation :

- Investissement en Loi Pinel : investir dans un logement neuf puis le mettre en location pendant 6/9 ou 12 ans, permet de bénéficier d’une réduction d’impôt à hauteur de 2% du montant de l’investissement durant 9 ans soit 18% de réduction d’impôt au total, ensuite 1% jusqu’à 12 ans.

Les réductions afférentes à cet investissement vont diminuer dès 2023 pour être supprimées en 2024. - Investissement en Loi Malraux : investir dans un logement ancien pour y effectuer des travaux de rénovation et ainsi bénéficier d’une réduction d’impôt égale à 22% ou 30% du montant des travaux, selon l’emplacement du logement.

Quelques exemples de solutions financières de défiscalisation :

- Investissement en LODEOM : Soutenez financièrement les départements d’Outre-Mer et obtenez une réduction d’impôt égale à votre investissement majoré d’un bonus fiscal pouvant aller jusqu’à 20%.

- Ouvrir un Plan Épargne Retraite : Préparez votre retraite tout en déduisant de vos impôts l’avantage fiscal de vos versements sur ce support. Le gain fiscal dépend de votre tranche marginale d’imposition.