Loi LODEOM ou Girardin industriel : quelles différences ?

Le Girardin Industriel est un dispositif fiscal avantageux. Il a été mis en place pour encourager les investissements dans les départements et régions d’outre-mer (DROM). Le Girardin Industriel a été rebaptisé. Désormais, on parle aujourd’hui de la LODEOM (Loi d’Ouverture pour le Développement Economique de l’Outre-Mer). Cette nouvelle appellation vise à moderniser et clarifier le dispositif pour les investisseurs.

Pourquoi ce changement de nom ? Ce n’est pas seulement un changement de nom. Avec la LODEOM, il y a également des modifications dans les modalités. L’objectif ? Rendre l’investissement plus attractif et efficace pour les DROM-COM.

La fiscalité évolue constamment. Pour les investisseurs intéressés par les DROM, comprendre les nuances entre le Girardin industriel et la LODEOM est crucial.

Le développement économique des régions d’outre-mer est primordial pour le bien-être de ses habitants et pour la croissance globale de la France. L’une des initiatives majeures mises en place pour stimuler cette croissance est la LODEOM.

A ne pas confondre avec la Loi Girardin qui permet d’investir dans l’immobilier neuf dans les DOM-TOM afin de bénéficier d’une réduction d’impôts.

Définition et avantages de la loi LODEOM

La LODEOM (Loi pour l’Ouverture et le Développement Économique de l’Outre-Mer) est une des plus vieilles lois de défiscalisation ! Cette loi vise à favoriser les investissements dans des sociétés qui effectuent des travaux dans les DOM-COM (ancienne appellation DOM-TOM).

Le contribuable investit dans du matériel nécessaire pour effectuer les travaux par l’intermédiaire d’une société. Le matériel sera loué à un exploitant en Outre-Mer pendant cinq ans.

Ce produit permet d’optimiser ses revenus et donc de bénéficier d’une réduction d’impôt immédiate. En effet, cette réduction d’impôt est supérieure au montant investi et s’applique pour l’année en cours. Il faut en conséquence réitérer votre demande chaque année si vous souhaitez réinvestir. Cette réduction « one shot » permet d’éviter de se poser la question de la revente ou de la gestion.

Le gain fiscal est fixé en fonction du moment où vous investissez puisqu’il est dégressif dans l’année : plus vous investissez tôt dans l’année, plus le gain fiscal sera important. En janvier, vous bénéficierez d’une réduction d’impôt autour de 20% alors qu’au mois de décembre, vous bénéficierez d’une réduction de seulement 10%.

Les risques d'un investissement LODEOM

Tableau risques & garanties LODEOM

| Risques | Garanties |

|---|---|

| Problème de gestion | Assurance responsabilité civile Pro |

| Problème au montage | Assurance responsabilité civile Pro |

| Loyers impayés | Clause de non-recours |

| Problème de livraison | Clause de remboursement |

| Responsabilité civile Exploitant | Assurance responsabilité civile exploitant « chapeau » |

| Assurance dommage exploitant | Assurance responsabilité civile exploitant « chapeau » |

| Fausse facturation | Assurance responsabilité civile exploitant « chapeau » |

| Agissement délictueux fournisseur | Assurance responsabilité civile exploitant « chapeau » |

| Agissement délictueux exploitant | Assurance responsabilité civile exploitant « chapeau » |

Les garanties proposées pour la LODEOM

Chaque investissement contient des facteurs risques. En l’occurrence et avec un investissement LODEOM, il existe des risques particuliers notamment en cas de requalification fiscale. L’administration fiscale peut requalifier la réduction d’impôts de l’investisseur si l’opération financée ne respecte pas les dernières lois de finances.

Il n’y a donc pas de garanties du capital investi, surtout s’il n’y a plus de loyers.

Face à cela, nous proposons à nos clients une garantie complète pour assurer les différents risques. Cette garantie sera déduite directement du bonus fiscal.

Notre partenaire Ecofip est un spécialiste majeur de l’investissement LODEOM et est souvent primé à ce titre. Plus de 28 ans d’expérience et notamment des salariés directement implantés en Outre-Mer pour quantifier le besoin exact en matériel.

Pour mutualiser les risques, votre capital sera réparti au travers de plusieurs sociétés, ce qui évite la défaillance d’une entreprise et la perte totale de votre capital.

De plus, notre partenaire permet de limiter les différents risques existants puisque les enveloppes sélectionnées contiennent des clauses contractuelles visant à limiter les risques.

Cet investissement est hors du plafond des niches fiscales, vous pouvez donc le cumuler avec d’autres dispositifs. Vous pouvez réduire jusqu’à 40 909€ d’impôts (selon les réductions déjà existantes).

Comment mettre en place un investissement LODEOM

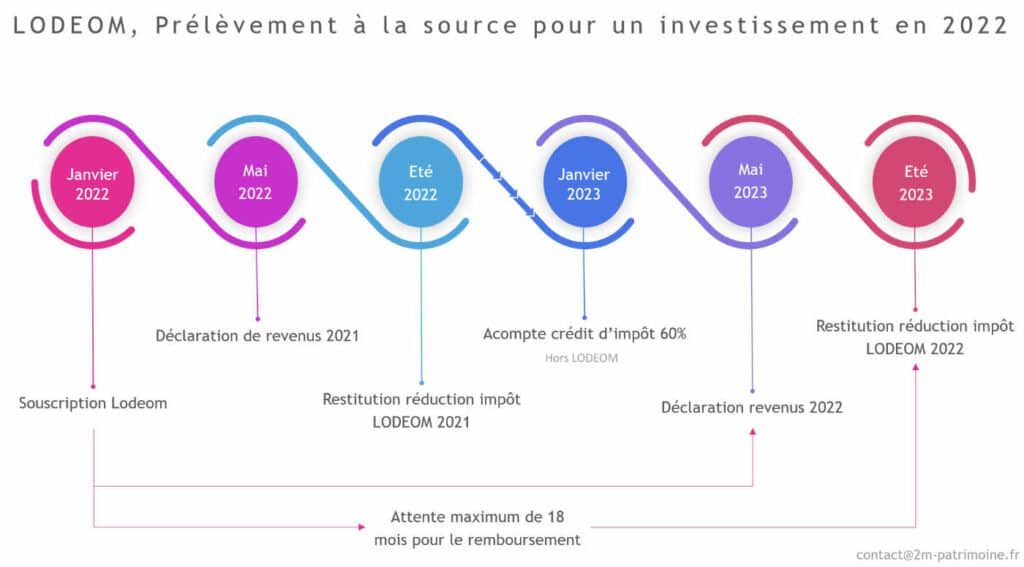

Vous pouvez investir tout au long de l’année, votre gain fiscal en dépendra. L’année suivant l’investissement, vous ajouterez à votre déclaration de revenus, le montant investi dans la LODEOM selon les attestations transmises par notre partenaire. L’État vous remboursera votre réduction d’impôt qui vous est due après votre investissement.

L’année de l’investissement, il vous faut donc « avancer » vos impôts, ce qui sous-entend avoir un minimum de trésorerie de côté.

Exemple chiffré investissement LODEOM

Exemple avec une enveloppe à 12% de rentabilité

- 10.000€ d’apport X 1.12 => Réduction d’impôts de 11.200€, reportable sur 4 ans + l’année en cours

- 4.000€ d’impôts / 1.12 => 3.571€ d’apport pour gommer la totalité des impôts.

| Flux de trésorerie | Année N | Année N+1 |

|---|---|---|

| Apport de l'investisseur | 10.000€ | 0€ |

| Réduction d'impôts | 0€ | 11.200€ (L'apport + 1.200€ de bonus fiscal) |

Conclusions:

Si vous payez plus de 4 000 € d’impôt, vous pouvez tout défiscaliser si vos liquidités le permettent. Nous utilisons souvent cet outil e pour vous permettre de défiscaliser en attendant la construction de votre appartement en loi PINEL. Si vous ne voulez pas investir dans du PINEL ou que la banque vous refuse le prêt, cette solution reste bien souvent l’une des plus performantes pour diminuer ou gommer vos impôts.

FAQ investissement LODEOM

Loi d’Ouverture pour le Développement Économique de l’Outre-Mer, c’est une des plus vieilles Loi de défiscalisation qui a été mise en place en France.

Anciennement appelée Girardin Industrielle, cette Loi permet de soutenir financièrement l’économie des DOM-COM tout en bénéficiant en contrepartie, d’une réduction d’impôt.

Pour calculer combien vous pouvez investir en LODEOM, il faut tout d’abord savoir combien vous

payez d’impôts et quelles sont les déductions, réductions et crédits d’impôts que vous avez déjà éventuellement mis en place.

A partir de ces éléments, le conseiller en patrimoine va pouvoir calculer l’investissement maximum possible à faire selon les enveloppes LODEOM encore disponibles et le bonus fiscal en vigueur.

Cette Loi permet de bénéficier d’une réduction d’impôt immédiate, « one shot ». Cette dernière est

égale au montant de votre investissement, majorée d’un bonus fiscal en vigueur.

Ce bonus fiscal est dégressif tout au long de l’année ; plus vous investissez tôt, plus le bonus sera

important. Il peut aller de 20% en janvier à 10% (assurance comprise) en fin d’année.

Le rendement espéré pour un investissement en LODEOM dépend de la date à laquelle vous

souscrivez à ce produit et du bonus fiscal en vigueur à ce moment-là.

Par exemple, s’il y a des enveloppes de disponibles à 12% de bonus fiscal, cela correspondra à votre rendement puisque vous récupérez net d’impôt la différence avec votre investissement.

Toute personne domiciliée en France qui paye un peu, beaucoup ou passionnément des impôts et souhaitant

diminuer ce montant peut prétendre à cette opération de défiscalisation.

Il faut également que la personne dispose de liquidités disponibles puisque l’argent investi n’est remboursé que l’année suivante après la déclaration de revenus au Trésor Public.

La réduction d’impôts minimum en Loi LODEOM est de 4000euros. Par exemple, si vous avez 2000euros d’impôts, en investissant dans une enveloppe LODEOM, vous gommerez alors vos 2 années à venir d’imposition.

Vous pouvez décider de verser plus pour gommer l’intégralité de votre imposition tout comme vous pouvez décider d’investir uniquement une petite somme pour diminuer légèrement le montant de vos impôts.

Dans cette mise en place d’un investissement LODEOM, il existe certains risques comme des loyers impayés, des problèmes lors du montage du matériel ou son exploitation, des fausses facturations du loueur ou encore des problèmes de

gestion.

Mais notre partenaire ECOFIP dispose de toutes les garanties et assurances nécessaires pour couvrir l’intégralité des risques assujettis à cet investissement financier défiscalisant.

Et vous avez-vous-même la possibilité si toutes ces protections ne vous suffisent pas d’assurer votre gain fiscal en souscrivant à une garantie supplémentaire optionnelle !

En plus des différentes assurances et garanties directement incluses par notre partenaire, l’assurance optionnelle G-PLUS vous permet de garantir votre investissement et réduction d’impôt.

Notre partenaire a par exemple souscrit à une assurance responsabilité civile

professionnelle et exploitant, une clause de non-recours, l’assurance fiscale « chapeau » ou encore l’assurance dommage exploitant.

L’économie d’impôt réalisée dépend du montant de votre investissement ainsi que du bonus fiscal en vigueur au moment de votre souscription.

Vous pouvez gommer de 4000euros à 40909euros d’impôts par an. Si vous souscrivez à l’assurance G-PLUS optionnelle, celle-ci vous coutera 2% de votre bonus fiscal LODOEM.

Si vous avez suffisamment de liquidités disponibles, vous pouvez investir dans une LODEOM dès 2000euros d’impôts.

Sachant que la réduction minimum annuelle applicable est de 4.000€, donc le surplus non-consommé sur une année fiscale sera reportée jusqu’à 5ans maximum.

Tout dépend finalement de votre situation, de vos objectifs et notamment de vos liquidités disponibles.

Les entreprises dans lesquelles votre argent est investi sont directement choisies par notre partenaire suivant un protocole de sélection très strict mis en place.

Ces investissements LODEOM se feront à travers des sociétés en nom collectifs réparties dans les différents DOM-COM.

Cela permet de mutualiser les risques pour votre capital et surtout répartir l’investissement sur des matériels différents.

Afin de mutualiser les risques de votre investissement, votre argent investi est réparti automatiquement dans les différents DOM-COM directement par notre partenaire selon les besoins calibrés par leurs équipes sur place.

Il est effectivement plus intéressant d’investir en début d’année car le bonus fiscal y est le plus important.

Cependant, cela signifie aussi bloquer sur plusieurs mois votre trésorerie puisque le remboursement fiscal des investissements LODEOM se fait en septembre de l’année civile suivante.

Même investir sur une LODEOM en fin d’année à 10% de bonus fiscal reste tout de même avantageux puisque vous rapportera plus d’avantages que vos livrets d’épargne.

Effectivement ces dernières années, nous avons de plus en plus de nouveaux clients qui investissent sur la LOI LODEOM en plus des clients récurrents habituels. C’est donc l’offre et la demande qui gouvernent la disponibilité des enveloppes LODEOM.

Les risques sont présents dans tout type investissement, qu’il soit financier ou immobilier. Il faut savoir les

appréhender et avoir à disposition toutes les garanties nécessaires pour y faire face. C’est le cas avec

notre partenaire qui couvre cette opération sur tous les risques potentiels pour l’investisseur.

La LODEOM s’appelait anciennement Loi Girardin industriel. En revanche, à part la dénomination, il

n’y a pas de différences puisque le montage est resté le même : un investissement financier ayant

pour but de soutenir les DOM-COM tout en recevant une réduction d’impôt « One Shot » en contrepartie.

Nous conseillons pour un premier investissement LODEOM de souscrire à l’assurance G-PLUS optionnelle afin de rassurer les clients sur le déroulement du processus.

Par la suite et après cette première expérience, ce choix incombe au client.

En presque 30 ans d’expériences, notre partenaire n’a pas eu une seule requalification fiscale ; preuve du professionnalisme de notre partenaire reconnu en 2021 et 2022 comme le meilleur exploitant LODEOM par le magazine Gestion de Fortune.

La réduction d’impôt de votre investissement LODOEM est immédiate mais ne prend effet que l’année qui suit l’investissement.

Vous êtes donc obligés de renouveler chaque année votre souscription LODOEM en fonction du montant de vos impôts.