En tant qu’entrepreneur, la gestion de la trésorerie de votre entreprise est un sujet primordial. Et quoi de pire que de laisser s’accumuler la trésorerie excédante sur son compte alors que vous pouvez le faire fructifier grâce à certaines solutions patrimoniales ?

Au-delà du fonds de roulement nécessaire au bon fonctionnement de l’activité, pour une gestion optimale de sa trésorerie, il faut investir la trésorerie excédentaire. Evidemment, tout investissement doit être adaptée à la situation de l’entreprise ainsi qu’aux objectifs du chef d’entreprise.

Certains placements financiers permettent d’investir sur des fonds plus ou moins risqués et à plus ou moins long terme. Les rendements dépendent évidemment des produits sur lesquels vous investissez ainsi que le capital engagé.

Voici certaines solutions patrimoniales qui pourraient être adaptés à votre situation et qui pourraient vous permettre de faire fructifier votre excédent de trésorerie.

Le contrat de capitalisation

Un contrat de capitalisation est un produit d’épargne à moyen ou long terme, qui permet à une personne physique ou morale d’investir sur différents supports financiers. Pour une personne morale, cette solution patrimoniale permet de gérer sa trésorerie de manière souple et de valoriser le capital investi.

Ce contrat peut être ouvert pour des sociétés soumises à l’IS ou à l’IR, une entreprise BNC, BIC, BA, un organisme de droit privé sans but lucratif ou encore des holdings passives.

Il ressemble fortement au contrat d’assurance-vie dans son fonctionnement, mais ce n’en est pas un pour autant. Ce qui le différencie, c’est qu’il ne dépend pas de la durée de vie du souscripteur et ne repose donc pas sur la couverture d’un risque.

Votre capital est réparti sur les différents supports, selon votre profil de risque (sécuritaire, équilibré ou dynamique).

Fiscalité :

Pour une personne morale, le principe de la fiscalité reste le même que pour une personne physique en fonction de l’option fiscale choisie. Le calcul de l’impôt sera soumis à l’impôt personnel (décrit ci-dessous) si vous avez opté pour votre société est soumise à l’impôt sur le revenu.

Tout comme l’assurance-vie, les rachats effectués après 8 ans de détention bénéficient d’un abattement de 4 600€ pour une personne seule et 9 600€ pour un couple.

| Retrait avant 8 ans de détention | Retrait après 8 ans de détention | ||

| Montant des primes | Toutes primes confondues | <150.000€ | >150.000€ |

| Imposition | 12.8% d’IR + 17.2% de PS = 30% | 7.5% + 17.2% = 24.7% | 12.8% + 17.2% = 30% |

Si votre société est soumise à l’impôt sur les sociétés dépend de certaines conditions particulières :

- Si vous disposez d’un contrat multi-supports, vous serez soumis à une taxation forfaitaire annuelle.

- Si vous disposez d’un contrat mono-support, les intérêts générés annuellement seront taxés au taux de l’impôt sur les sociétés (entre 15 et 28% avec un taux réduit pour les associations).

Pour conclure, un contrat de capitalisation peut être une solution patrimoniale très intéressante pour un chef d’entreprise qui souhaite valoriser son capital.

L’Assurance-vie luxembourgeoise

L’assurance-vie luxembourgeoise (ou contrat de capitalisation luxembourgeois) est un produit d’épargne pour les personnes morales qui permet de valoriser le capital. Son fonctionnement est sensiblement le même que celui de l’assurance-vie.

Ce produit a été autorisé par la directive européenne du 01 juillet 1994 : les assureurs peuvent exercer leurs prestations de services dans d’autres pays membres. Ce produit d’épargne est supervisé par l’ACPR et l’AMF. De plus, il y a une surveillance des comptes par le commissariat aux assurances.

Il existe cependant certaines différences avec le contrat d’assurance-vie français :

- Supports d’investissements : FAS, FIC, FID avec gérant…

- Banque dépositaire différente de l’assureur luxembourgeois

- Multidevises : Euro, USD, CHF, GBP …

Neutralité fiscale : L’imposition est appliquée sur les gains, comme un contrat français. La fiscalité qui s’applique est celle du pays de résidence du souscripteur. Le souscripteur est créancier de 1er rang, puis privilège de 2nd rang.

A noter que lors du décès du souscripteur, le contrat de capitalisation entre dans la masse successorale à l’inverse de l’assurance-vie. Sa fiscalité sera donc la même que celle d’un immeuble.

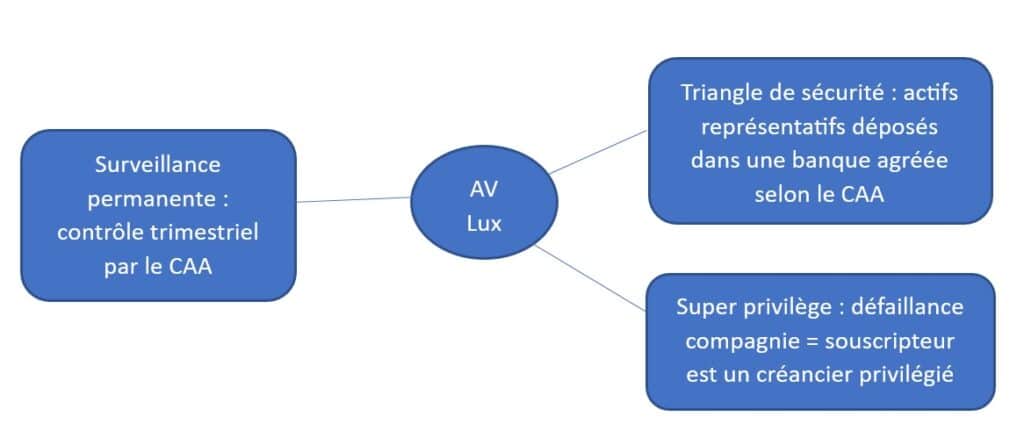

Un système de protection pour les souscripteurs a été mise en place en instaurant une séparation juridique et physique des avoirs du souscripteur, des actifs des actionnaires.

Loi 10/08/2018 a impliqué un renforcement du triangle de sécurité en séparant les actifs du fonds euros de ceux des unités de compte.

Voici un schéma représentatif de l’assurance-vie luxembourgeoise :

Société Civile de Placement Immobilier (SCPI)

Une SCPI est une société civile de placement immobilier. Elle permet d’épargner sur le long terme, tout en diversifiant son patrimoine. C’est un placement qui existe depuis les années 60 et qui a été codifié sous plusieurs formes pour protéger au maximum l’investisseur.

Depuis la crise de 2018, la collecte en SCPI a nettement augmenté pour arriver à plus de 2 milliards d’euros au premier trimestre 2023, 10% de plus que le premier trimestre de l’année dernière.

Cet investissement peut concerner les personnes morales telles que les SARL, SAS, EURL, associations ou encore les SCI, à condition que les statuts de l’entreprise le permettent.

Cet investissement est également appelé « pierre papier ». Cette image s’explique par le fait que l’investisseur détient des parts d’immobilier (le papier) et non de l’immobilier en direct (la pierre) via une société civile.

Une personne morale peut souscrire dans une SCPI en direct ou en démembrement. A noter que ce type d’investissement a un horizon de placement long terme, d’environ 10 ans.

Un investissement en SCPI en démembrement est tout à fait possible. Cela consiste à séparer l’usufruit de la nue-propriété. En règle générale, la SCPI perçoit les loyers en tant qu’usufruitier. Cela peut être particulièrement avantageux notamment grâce à la décote du prix d’acquisition.

Les revenus engendrés sont principalement des revenus locatifs issus de la location des biens immobiliers. Si la société est soumise à l’IS, ces revenus seront taxés en tant que bénéfices industriels et commerciaux.

En conclusion, investir dans des SCPI en tant que personne morale peut permettre de gérer sa trésorerie d’entreprise.

Le compte titre

Un compte-titre est un produit d’épargne qui permet de valoriser son capital en investissant dans des titres financiers comme des actions, obligations ou autres valeurs mobilières internationales. Il est rattaché avec un compte courant pour réaliser des achats et des ventes sans plafond de versement.

Il fonctionne de la même manière qu’un compte ordinaire ; les versements sont libres et le capital n’est pas bloqué. Il y a la possibilité de détenir plusieurs comptes-titres.

Des droits de gestion de compte seront dus. Pour les sociétés soumises à l’impôt sur les sociétés, les produits sont intégrés au bilan comptable de l’entreprise et sont donc soumis à l’impôt sur les sociétés. Pour une société imposée à l’impôt sur le revenu, les produits du compte-titre sont soumis au régime fiscal des revenus de capitaux mobiliers et donc soumis au PFU à hauteur de 30% (ou sur option, à l’impôt sur le revenu).

A noter qu’il n’y a aucune pénalité en cas de sortie anticipée et qu’il dispose d’une liquidité permanente.

Ce produit d’épargne permet notamment d’optimiser la trésorerie de l’entreprise en investissant sur les marchés boursiers.

Produits structurés

A l’intérieur d’un compte-titre par exemple, il y a possibilité pour le chef d’entreprise d’investir dans des produits structurés. Ces produits peuvent permettre de toucher un rendement attractif tout en limitant le risque puisque les fonds restent disponibles.

Ils permettent d’investir sur les marchés financiers tout en mettant un niveau de protection du capital selon certaines hypothèses de rendement connues. La performance est calculée selon une formule mathématique qui permet un rendement supérieur sans risque si le scénario de marché se réalise. La performance peut être versée sous forme de coupons périodiques ou de primes de remboursement à l’échéance.

Un système de remboursement anticipé est également envisageable si le sous-jacent fait une performance positive ou nulle depuis l’origine. Si à l’échéance du produit, le scénario du marché ne s’est pas produit, l’investisseur reçoit son capital s’il n’y a pas eu une baisse supérieure à la limite fixée ; sinon il subira une perte en capital.

Crowdfunding immobilier

Le crowdfunding est un mode de financement participatif pour des porteurs de projets qui font appel à des particuliers ou professionnels pour y participer. Le crowdfunding y est immobilier lorsque les porteurs d’affaires sont des opérateurs immobiliers (promoteurs, constructeurs…).

Cela implique certaines obligations et notamment une immobilisation temporaire des fonds allant de 12 à 36 mois et il y a un risque de perte totale ou partielle du capital.

Les intérêts bruts perçus sont imposés au taux de l’impôt sur les sociétés qui ont la responsabilité de déclarer leur plus-values.

De nombreuses solutions patrimoniales peuvent être envisagées pour les personnes morales afin notamment d’y investir sa trésorerie pour la faire fructifier. Selon l’objectif du chef d’entreprise, plus ou moins de risques peuvent être pris au sein des solutions financières ci-dessus.