Le Plan d’Épargne Retraite Populaire (PERP) a été créé en 2003 par la Loi Fillon. Cet investissement à long terme a pour but de compléter la retraite de base des particuliers. C’est une forme d’épargne-retraite par capitalisation, contrairement aux régimes de base de la retraite qui sont par répartition.

Ce PERP permet d’épargner pendant la vie active pour pouvoir avoir droit à une rente mensuelle pour compléter sa baisse de revenus à la retraite ou pouvoir retirer 20% maximum en capital.

Chaque épargnant majeur peut ouvrir un PERP, peu importe l’activité exercée (salarié ou travailleur non salarié). Pour les personnes en âge de la retraite, il ne faut pas avoir liquidé ses droits à la retraite pour pouvoir ouvrir un PERP.

Fonctionnement du plan épargne retraite populaire

Avec le PERP, les épargnants peuvent choisir les fonds sur lesquels ils veulent investir. Ils peuvent donc prendre plus ou moins de risque, le rendement va varier en fonction. Le fonds euros correspond à l’allocation la moins risquée, mais également à celle qui rapporte le moins. Des fonds immobiliers peuvent par exemple être investis et permettent d’avoir un rendement plus intéressant sans prendre trop de risques.

Un versement unique de départ est fait et des versements mensuels peuvent être mis en place si l’épargnant souhaite lisser et dynamiser son épargne.

L’argent versé sur le PERP est bloqué jusqu’à la retraite, il n’y a donc pas de possibilité de rachats pendant la vie du contrat. Il y aura forcément un revenu complémentaire au moment du passage à la retraite. Il existe néanmoins des cas de déblocage anticipé de votre argent : décès du souscripteur ou du conjoint, invalidité, expiration des droits au chômage, surendettement, liquidation judiciaire.

En cas de décès du souscripteur avant la fin du contrat, soit le conjoint survivant bénéficiera d’une rente viagère, soit les enfants mineurs à charge pourront bénéficier d’une rente éducation.

Grâce à sa clause bénéficiaire, le PERP permet de protéger ses proches puisque ces derniers bénéficieront du capital en cas de décès pendant la vie active ou la retraite.

Attention aux frais qui s’appliquent sur ce contrat lors de la souscription, mais également aux frais de gestion. Ces frais peuvent varier d’une compagnie d’assurance à une autre.

Fiscalité du plan épargne retraite populaire

Un avantage non négligeable réside dans le fait que les versements sont déductibles du revenu global imposable. Cette déduction est limitée à 10% des revenus nets d’activité.

Le gain fiscal est calculé en fonction de la tranche marginale d’imposition et du montant du versement. Plus la tranche marginale d’imposition est élevée, plus la réduction d’impôt est importante. Il faut donc être imposé au minimum à 30% pour que ce produit soit réellement avantageux.

Lors de la sortie du PERP en rente, les revenus générés seront taxés selon le barème de l’imposition des revenus, avec un abattement légal de 10%. Il faut ajouter les prélèvements sociaux à hauteur de 17.2% qui sont également taxés.

La sortie du PERP peut également se faire partiellement en capital. En effet, les épargnants peuvent retirer jusqu’à 20% en capital. Les 80% restants seront forcément distribuées en rente. Exception, si le montant de la rente ne dépasse pas les 100€ par mois, il y a possibilité de verser la totalité de l’épargne en capital. Le souscripteur peut également demander à bénéficier d’un capital à la sortie de son contrat uniquement s’il acquiert sa première résidence principale.

À noter que ce produit échappe aux niches fiscales des 10.000 €. Il est donc possible de le cumuler avec d’autres produits de défiscalisation.

Le plafond retrait est indiqué sur l’avis d’imposition chaque année. Les plafonds non utilisés pendant 3 ans peuvent être cumulés et reportés sur le solde de la future imposition. Il y a également possibilité de mutualiser les plafonds de l’épargne retraite du conjoint marié ou pacsé si ces derniers ne sont pas utilisés.

Evolution depuis la Loi PACTE, d’octobre 2020

La Loi PACTE d’octobre 2019, a été mise en place afin d’uniformiser les différents produits existant pour l’épargne-retraite. L’épargne-retraite constitue 230 milliards d’euros en France, contre plus de 2.000 milliards d’euros pour l’assurance-vie et 400 milliards pour les livrets règlementés.

Pour dynamiser les plans d’épargne-retraite, la Loi PACTE a simplifié tous ces contrats et a mis en place un unique placement. Depuis le 1er octobre 2020, le PERP ne peut plus être proposé. En effet, le Plan Épargne Retraite (PER) a unifié et remplacé les différents produits d’épargne retraite. Il contient 3 compartiments : individuel, collectif, catégoriel.

Si un PERP a déjà été ouvert avant cette date, le souscripteur peut continuer à alimenter son PERP ou peut évidemment le transférer sur un nouveau PER dans le compartiment individuel.

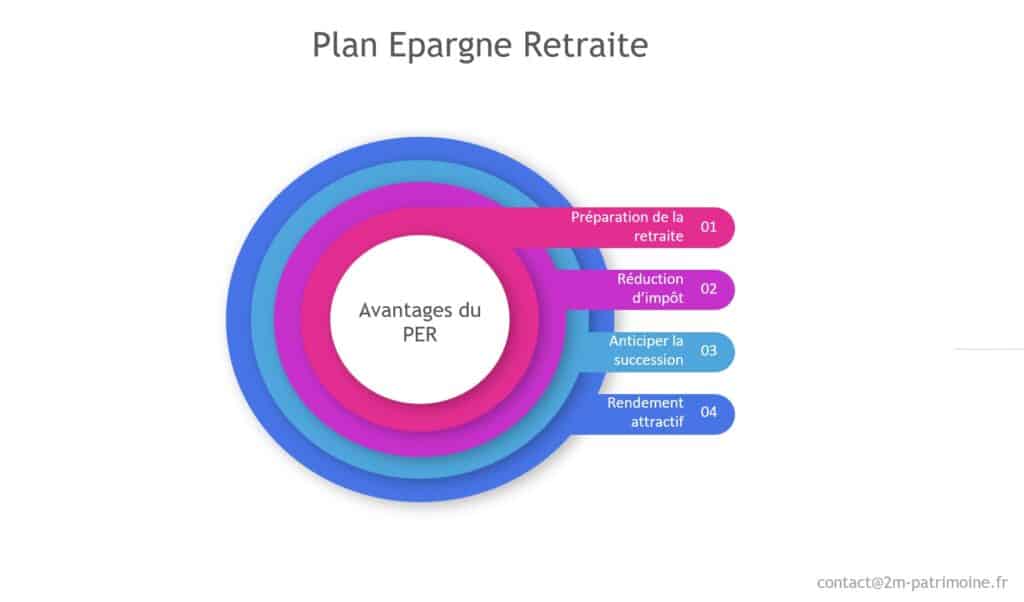

Un des avantages du PER réside dans le fait que la sortie peut se faire partiellement ou totalement en capital ou totalement en rente.

Pour transférer un PERP sur un PER, il suffit d’envoyer un courrier à la compagnie d’assurance qui se chargera du transfert. Attention aux frais de transfert qui peuvent atteindre 5% de l’encours du contrat, si le PERP a moins de 10 ans.

Le PER peut également permettre d’aider vos petits-enfants. En effet, vous pouvez ouvrir un contrat à leurs noms et y faire des versements. Dans ce cas, vos enfants bénéficieront directement de la réduction d’impôts égale au montant des versements effectués sur le contrat.