La Société Civile Immobilière (SCI) est une structure juridique composée d’au moins deux personnes, chacune ayant le statut d’associé, qui gèrent un patrimoine immobilier. La SCI est une alternative qui permet de se constituer un patrimoine avec une certaine flexibilité dans la gestion et de bénéficier d’une fiscalité avantageuse, notamment dans le cadre d’une succession.

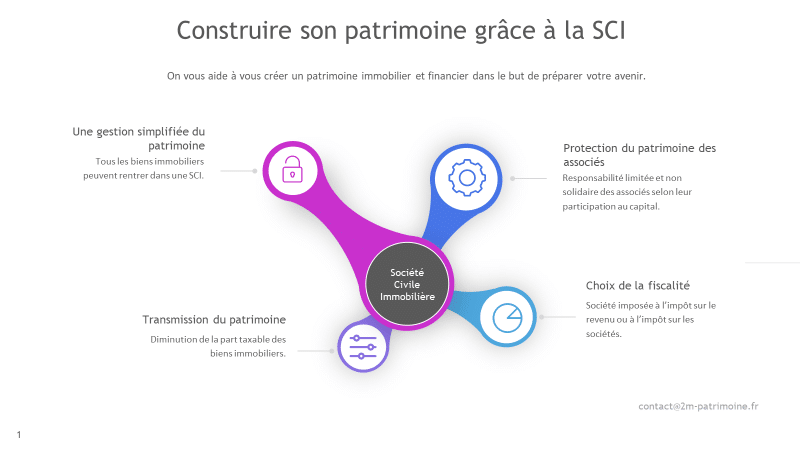

Premier avantage : La gestion du patrimoine au sein d’une SCI

Simple à constituer et très souple, la SCI est avant tout un outil de gestion du patrimoine immobilier qui appartient à plusieurs personnes. Le cas le plus courant étant celui d’un bien reçu en héritage qui se retrouve donc en indivision, et nécessite l’unanimité de tous les héritiers pour prendre des décisions relatives à ce bien. De plus, lorsqu’un indivisaire souhaite vendre sa part, les autres ne peuvent s’y opposer.

Grâce à la SCI, les biens qui la composent appartiennent à la société dont chacun possède des parts proportionnellement identiques ou non. Tous les types de biens immobiliers peuvent en faire partis (résidence principale ou secondaire ou encore de l’immobilier locatif), et autant de SCI peuvent être créées que de biens immobiliers présents dans le patrimoine.

Pour la gestion, il suffit de désigner un gérant dans les statuts qui traitera toutes les affaires courantes (travaux, location, équipement…). Les décisions les plus importantes sont prises en assemblées générales selon les règles de majorité des statuts définies elles-mêmes par les associés.

Deuxième avantage : La transmission du patrimoine par le biais d’une SCI

La SCI est un outil juridique très intéressant pour transmettre son patrimoine, car il est plus facile de transmettre des parts plutôt que des morceaux de biens indivis, surtout quand la succession n’est pas organisée.

L’abattement pour une donation de parts de 100.000€ par parent et par enfant renouvelable tous les 15 ans, s’applique dans la SCI. Cela permet de diminuer les droits de succession à payer par les enfants.

La valeur taxable des biens transmis sera diminuée, et encore une fois les droits de succession seront minorés. Dans une SCI familiale, 10% de décote minimum est appliqué sur la valeur du bien pour tenir compte de son absence de liquidité. De plus, les biens immobiliers présents dans une SCI familiale resteront dans le patrimoine des parents à hauteur de la valeur des parts détenues dans la SCI, ce qui réduira d’autant leur IFI.

Il y a également possibilité de donner la nue-propriété des parts aux enfants et de garder l’usufruit pour les parents qui continuent à occuper le bien ou à percevoir les loyers.

Troisième avantage : La protection du patrimoine des associés

Un avantage non négligeable de la SCI est celui de protéger le patrimoine des associés. En effet, elle se distingue du patrimoine personnel des associés puisqu’elle dispose d’une personnalité morale une fois l’immatriculation effectuée.

En cas de difficulté, les créanciers doivent se retourner en premier contre la société qui détient les biens immobiliers. Seules les parts sociales peuvent être saisies par les créanciers.

Les associés ont une responsabilité indéfinie et non solidaire selon leur participation dans le capital de la SCI. Les créanciers doivent donc agir contre les associés indépendamment les uns des autres.

Quatrième avantage : Investir à plusieurs (et notamment avec son concubin pour le protéger)

Acheter des immeubles à plusieurs via une SCI permet d’éviter le statut de la copropriété et d’investir là où seul, vous ne l’auriez pas fait. Il faut alors créer une SCI « d’attribution » qui a pour objet d’acquérir un bien immobilier qui sera divisé. Chaque associé fait un apport au capital selon la valeur des biens, qu’il récupèrera une fois la société dissoute.

L’emprunt sera plus facilement accordé à plusieurs personnes. De plus, si l’immeuble est loué, les fruits seront distribués entre chaque associé au prorata de leurs parts sociales.

Point précis sur le concubin : quand un couple ni marié ni pacsé fait un achat immobilier, il sera automatiquement en indivision. Au décès, de l’un d’eux, le concubin survivant se retrouve indivisaire avec les héritiers ce qui peut créer des conflits.

Seul un testament peut lui procurer un droit d’usage et d’habitation. Mais, il aura des droits de succession à hauteur de 60% de la valeur transmise. Avec une SCI, cette fiscalité lourde sera évincée et le concubin survivant pourra rester dans le bien.

Une fois la SCI créée, il faut effectuer un démembrement croisé des parts. Ce mécanisme juridique permet d’échanger l’usufruit des parts de chacun. Quand un des concubins décède, l’autre récupère automatiquement la pleine propriété de ses parts, sans s’acquitter de droits de succession. Les héritiers récupèrent la nue-propriété d’une partie des parts seulement.

Cinquième avantage : Le choix de la fiscalité applicable à la SCI

Le régime fiscal de la SCI est par défaut, celui de l’impôt sur les revenus puisqu’il s’agit d’une société dite « transparente ». Cela implique que la société n’a pas de déclaration de bénéfices à effectuer ni d’impôt à payer. Les associés étant directement imposés sur les bénéfices réalisés, chacun déclare sa quote-part de résultat à son impôt sur le revenu.

Les frais de gestion, les taxes foncières ou encore les dépenses liées aux travaux peuvent être déduites grâce à la SCI. Le déficit réalisé peut être imputé sur le revenu global dans la limite de 10.700€ par an et reportable sur 10 ans.

Lorsque la SCI vend des biens immobiliers, les associés sont imposés sur les plus-values réalisées, selon le régime de l’impôt sur les plus-values immobilières.

En revanche, si la SCI relève du régime des sociétés de personne, les associés peuvent la soumettre à l’impôt sur les sociétés (taux qui diffère selon le montant des bénéfices). Dans ce cas, elle sera « opaque » fiscalement. L’impôt sur le bénéfice réalisé par la SCI est payé directement par la société.

La société peut également décider de distribuer les bénéfices si le résultat est positif. Une double imposition aura lieu : la SCI avec l’impôt sur la société puis les associés qui pourront appliquer la flat-tax de 30% sur les dividendes.