Créer du patrimoine, c'est possible ! Je vous guide et vous accompagne dans vos démarches !

Comment créer son patrimoine ?

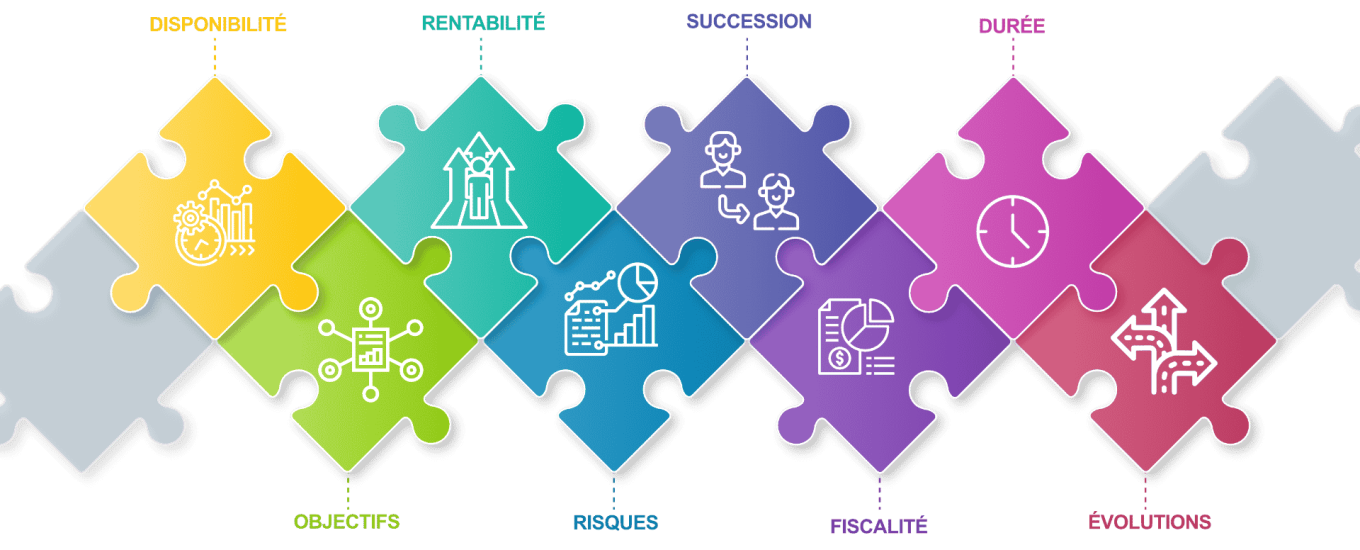

Construire son patrimoine, c’est trouver le juste milieu entre rentabilité, disponibilité, fiscalité, succession… et ce en adéquation avec votre profil de risque et votre ligne de vie.

Les possibilités d’investissements et de placements financiers sont très nombreuses, chacune a ses avantages et ses engagements.

Lors de l’audit patrimonial, nous allons définir vos objectifs, les temporaliser, mais aussi faire le point de votre situation actuelle. Cette étape est donc le point de départ de notre relation humaine dans la mise en place de votre stratégie patrimoniale.

Quand créer son patrimoine ?

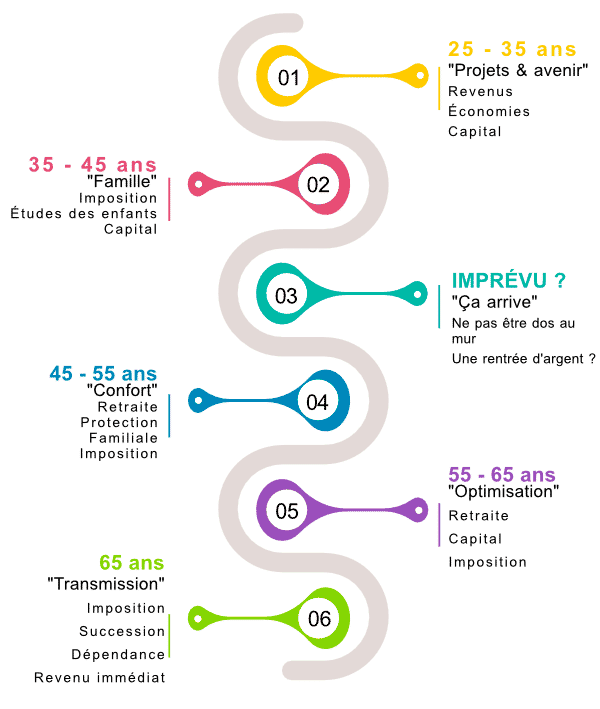

Il n’y a pas de moment plus propice que d’autre pour commencer à développer son patrimoine. Une seule règle est de vigueur : plus c’est tôt mieux c’est !

Les placements et investissements doivent être compatibles avec vos moyens pour ne pas impacter votre foyer. Cela ne veut pas dire que des petits revenus n’y ont pas accès ! Mais commencer tôt vos placements va vous permettre d’alléger votre effort d’épargne mensuel ou vous dégager plus vite des obligations de certains produits.

Un autre sujet important lors de la création de votre ligne de vie est de déterminer vos objectifs à un moment donné et d’anticiper « dans les grandes lignes » votre futur. Il reste primordial de prévoir des possibilités d’évolution ou des portes de sorties pour faire face aux imprévus.

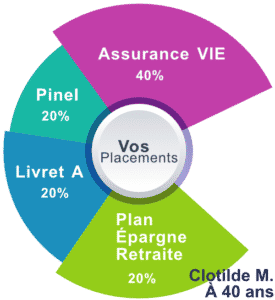

Vous l’avez compris, vos besoins vont évoluer avec le temps et ils sont propres à chacun. Pour palier à la diversité de vos besoins, plusieurs produits de placements financiers ou d’investissements immobiliers sont utilisables en même temps.

Faire évoluer son patrimoine ?

Oui, il est tout à fait possible de faire fructifier son patrimoine au fur et à mesure de l’évolution de vos besoins ou de vos possibilités. C’est même l’objectif du suivi que nous proposons.

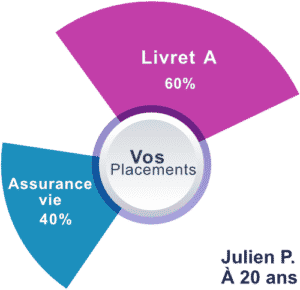

Comme dit le proverbe « ne pas mettre tous ses œufs dans le même panier » il est important de diversifier son patrimoine, de faire évoluer les ratios de chaque part d’investissement de votre portefeuille pour le faire correspondre à vos objectifs. Chaque ligne de vie étant différente, nous vous proposerons une répartition personnalisée.

A chaque période de la vie, vos objectifs peuvent changer en fonction de votre situation, nous nous adaptons en conséquence.

Quel est l'investissement ou le placement le plus rentable ?

C’est une question très pertinente, mais la rentabilité « seule » n’est pas un critère de choix. Le bon choix dépend de votre profil de risque, de la disponibilité des fonds, etc.

Une petite synthèse des différents placements, auxquels on pourrait ajouter la succession.

| Type d'investissement | Disponibilité | Rentabilité | Fiscalité | Garantie du capital |

|---|---|---|---|---|

| Pinel | 6 ans de location minimum | Varie selon le montant du bien : environ 4% | Réduction d’impôt de 12 à 21% | Immobilier => valeur refuge et logement neuf avec les garanties de la VEFA |

| LMNP Géré | Faible disponibilité par les engagements commerciaux (bail 9 ans, récupération TVA, avantage fiscal) | Environ 4 à 6% du montant de l'investissement | Source de revenus complémentaires tout ou partie défiscalisée par l'amortissement de l'immobilier et la déduction des charges | Résidence gérée par un gestionnaire qui assure les loyers |

| LMNP classique | Faible disponibilité, revente nécessaire | Environ 5 à 10% du montant de l'investissement | Micro : Abattement de 50% à 71% sur les recettes Réel : déduction charges + amortissement | Immobilier => valeur refuge |

| Malraux | 9 ans minimum de location | Varie selon le montant du bien | Selon la zone du bien, réduction d’impôt de 22% ou 30% du montant des travaux | Immobilier => valeur refuge |

| Monuments historiques | 15 ans de conservation minimum | Varie selon le montant du bien | Réduction d’impôt hors niche fiscale => Déduction des travaux sur les revenus imposables | Immobilier => valeur refuge |

| LODEOM | Année N+1 | Jusqu’à 20% de bonus fiscal selon le moment de l’investissement + bonus fiscal | Réduction d’impôt du montant de l’investissement majorée du bonus fiscal | Possibilité de prendre une assurance |

| Assurance vie | Rachat partiel disponible sous 10 jours | Selon profil de risque |

< 8 ans : 30% > 8 ans : 17.2% |

Fond Euro garanti à 70K€ Unités de compte non garanties |

| PER | Argent bloqué jusqu’à la retraite (sauf cas exceptionnels) | Environ 2 à 5%, selon allocations et profil de risque | Réduction d’impôt selon votre tranche marginale d'imposition (TMI) |

Selon les supports. Immobilier dans PER => valeur refuge |

| SCPI | Disponible, mais la garder 8 ans minimum est conseillé | Environ 5 % | Abattement de 30% ou déduction des charges | Immobilier => valeur refuge |

| LIVRET A | Immédiate | 3% | Aucune | Capital Garanti |

Combien coûtent les services et les conseils d'un gestionnaire de patrimoine ?

À vous, il ne vous en coûtera rien !

Notre cabinet est indépendant. De ce fait, nous sommes entièrement libres de sélectionner et de vous proposer une offre de produits financiers adaptés à vos besoins. Ce sont mes partenaires qui nous rémunèrent lorsque vous souscrivez un placement ou lorsque vous investissez.

De passer en direct auprès des partenaires ou à travers mes services, n’aura aucun impact financier pour vous, ne vous privez donc pas de mes conseils, de mon accompagnement et de mon suivi.

FAQ Construire son patrimoine

La constitution de patrimoine est l’action de créer une richesse financière ou immobilière qui se développera avec le temps. Cette stratégie implique d’investir dans différents types d’actifs pour diversifier son portefeuille. La diversification est le maitre mot pour minimiser les risques.

Les investissements peuvent être réalisés dans différents types d’actifs, tels que l’immobilier, les produits financiers ou encore la diversification patrimoniale.

La constitution de patrimoine est un processus à long terme qui nécessite une planification et une gestion adaptée à sa situation.

Tout d’abord, il est important d’établir un budget et de se fixer des objectifs financiers réalistes. Ensuite, il est recommandé de mettre en place une stratégie d’investissement en fonction de ses objectifs et de son profil de risque.

Soyez patient et persévérant, la création de patrimoine est un processus à long terme.

La constitution de patrimoine présente de nombreux avantages, notamment la création d’une source de revenus passifs, la protection contre l’inflation ou encore la constitution d’un héritage pour les générations futures.

La création de patrimoine permet de répondre à plusieurs objectifs tels que la valorisation de capital, la protection de la famille ou encore minimiser le montant de sa pression fiscale.

La constitution de patrimoine implique des risques, tels que la volatilité des marchés financiers et la fluctuation des prix de l’immobilier. Il est important d’être conscient de ces risques et de prendre des mesures pour les minimiser.

Il est important de diversifier son portefeuille pour minimiser les risques associés à la constitution de patrimoine.

Il existe plusieurs façons de minimiser les risques associés à la constitution de patrimoine. Tout d’abord, il est recommandé de diversifier son portefeuille en investissant dans différents types d’actifs, tels que l’immobilier, les actions, les obligations ou encore la diversification patrimoniale.

Il est important de suivre une stratégie d’investissement à long terme plutôt que de chercher à réaliser des gains à court terme.

Pour évaluer votre patrimoine, vous devez prendre en compte tous vos actifs financiers et immobiliers ainsi que vos dettes. Vous pouvez calculer votre patrimoine net en soustrayant vos dettes de la valeur totale de vos actifs. Il est également important de régulièrement évaluer la valeur de vos actifs et de revoir votre stratégie d’investissement en fonction de votre situation financière.

Un conseiller en gestion de patrimoine peut aider à planifier et gérer votre patrimoine en fonction de vos objectifs financiers et de votre profil de risque. Il fournit des conseils d’investissement personnalisés et aide à diversifier votre portefeuille pour minimiser les risques. En outre, un conseiller en gestion de patrimoine peut également vous aider à établir une stratégie de succession pour transmettre votre patrimoine aux générations futures ou encore à réduire le montant de vos impôts.

L’investissement peut générer un revenu locatif régulier, ce qui peut constituer une source de revenus passifs. Ensuite, les investissements immobiliers peuvent être utilisés comme une forme de levier, c’est-à-dire que les propriétaires peuvent utiliser l’emprunt pour financer l’acquisition de biens immobiliers. Enfin, l’investissement immobilier peut offrir une certaine sécurité et stabilité en termes de valorisation à long terme.

Se constituer un patrimoine immobilier est la solution pour préparer votre avenir, financer votre retraite, valoriser votre capital et transmettre vos biens aux générations futures. Les produits immobiliers, financiers ou de diversification patrimoniale sont nombreux afin de vous aider à construire votre patrimoine.

Toute personne peut se constituer un patrimoine. Ce dernier sera adapté à la situation et aux objectifs de chacun et évoluera en même temps que le foyer. A tout âge, il peut y avoir des solutions à mettre en place. Les objectifs évoluant, le patrimoine en fera de même au fur et à mesure.

Il est tout à fait possible de vous constituer votre patrimoine vous-même. En revanche, vous ne bénéficierez pas des conseils éclairés et avisés d’un conseiller patrimonial indépendant. Entre la fiscalité, les droits et la mise en place de solutions, il peut être très compliqué de s’y retrouver parmi toutes les solutions présentes sur le marché. Être accompagné par un professionnel permet d’avoir un suivi individualisé et personnalisé.

Lorsqu’on est jeune et qu’on débute dans la vie active (ou même encore étudiant), il est important de commencer par se créer une épargne de précaution afin de sécuriser un minimum ses placements. Dès 50€ par mois, il est possible de se constituer un patrimoine et de l’optimiser par la suite. Plus vous commencez à épargner jeune, plus vous vous constituerez un capital important au bout de quelques années.

Ne laissez rien au hasard !

Osez contacter un conseiller indépendant qui est là pour répondre à vos besoins